近一段時(shí)間,鋼材價(jià)格加速下跌,行業(yè)盈利水平下降,對(duì)此市場(chǎng)擔(dān)憂聲四起,認(rèn)為產(chǎn)能過剩將致使行業(yè)重新開始長期的衰退,要準(zhǔn)備好過緊日子等等。那么,造成當(dāng)前鋼鐵行業(yè)困境的原因是什么?出路在何方?來看看中國鋼鐵工業(yè)協(xié)會(huì)宣傳交流工作委員會(huì)鋼材市場(chǎng)專家組專家,上海鋼聯(lián)資訊總監(jiān)徐向春的觀點(diǎn)。

核心觀點(diǎn):

1、二季度需求坍塌、供應(yīng)剛性、原料價(jià)格堅(jiān)挺疊加外部美聯(lián)儲(chǔ)超預(yù)期加息等因素導(dǎo)致鋼材價(jià)格大幅下跌,行業(yè)面臨供給側(cè)改革以來最困難時(shí)期。

2、歷史經(jīng)驗(yàn)表明,在供應(yīng)嚴(yán)重過剩情況下,如果不主動(dòng)調(diào)整供求關(guān)系,僅靠“降本增效”容易進(jìn)入降本——降價(jià)——虧損的惡性循環(huán)。為避免陷入囚徒困境,鋼企應(yīng)根據(jù)行業(yè)供需變化主動(dòng)減產(chǎn),加強(qiáng)行業(yè)自律建設(shè)以盡快擺脫困境,頭部企業(yè)應(yīng)發(fā)揮榜樣作用。

3、鋼鐵企業(yè)上下游仍存在利潤分配不均,產(chǎn)業(yè)鏈價(jià)格傳導(dǎo)“腸梗阻”,這也是鋼企虧損的主要原因之一。呼吁相關(guān)部門加大保價(jià)穩(wěn)供力度,促使焦煤價(jià)格重回正軌。

4、下半年市場(chǎng)供求關(guān)系將呈現(xiàn)“需求將有所增加、供應(yīng)明顯下降”好轉(zhuǎn)態(tài)勢(shì),價(jià)格有望反彈。

5、長期來看,供應(yīng)端在粗鋼產(chǎn)量壓減及“雙碳”等行業(yè)政策影響下杜絕了盲目擴(kuò)張的可能;經(jīng)過供給側(cè)改革之后,企業(yè)打價(jià)格戰(zhàn)的空間將日益收窄。不論從產(chǎn)業(yè)基本面還是政策邏輯來講,鋼鐵行業(yè)重蹈長期虧損覆轍的可能性很小。

Q1:近期鋼材價(jià)格大幅下跌,上周Mysteel調(diào)研274家鋼鐵企業(yè)盈利面僅13.85%,同比下降68.83%,幾乎回到2015年的水平,您認(rèn)為造成目前全行業(yè)虧損局面原因是什么?

徐向春:二季度以來,鋼鐵行業(yè)陷入大面積虧損,為供給側(cè)結(jié)構(gòu)性改革以來最困難時(shí)期。

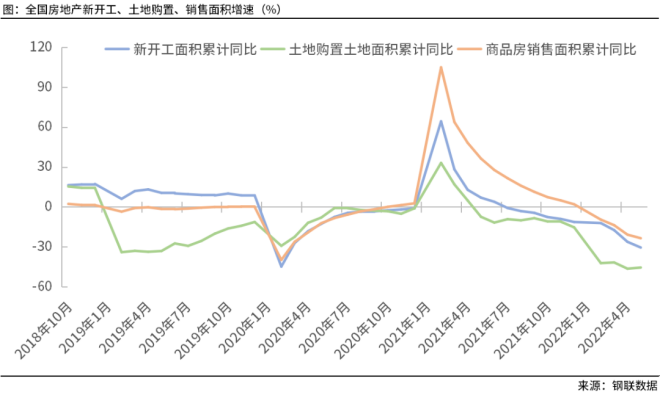

造成這一現(xiàn)象的原因,主要在于需求端的坍塌。從去年下半年以來,房地產(chǎn)運(yùn)行不斷惡化,國家統(tǒng)計(jì)局公布的6月房地產(chǎn)數(shù)據(jù)仍在下行,新房開工面積同比增速創(chuàng)2020年2月以來新低、土地購置面積同比降48.3%,疊加疫情影響、購房預(yù)期走弱等因素,房地產(chǎn)行業(yè)短期“硬著陸”風(fēng)險(xiǎn)正在加劇,極大拖累用鋼需求。據(jù)測(cè)算,上半年鋼材需求同比下降9%,其中以房地產(chǎn)為代表的建筑業(yè)用鋼需求降幅更大,直接導(dǎo)致螺紋鋼需求同比下降18%。短時(shí)間內(nèi)需求端的急劇萎縮,對(duì)價(jià)格及市場(chǎng)心態(tài)的造成較大沖擊。

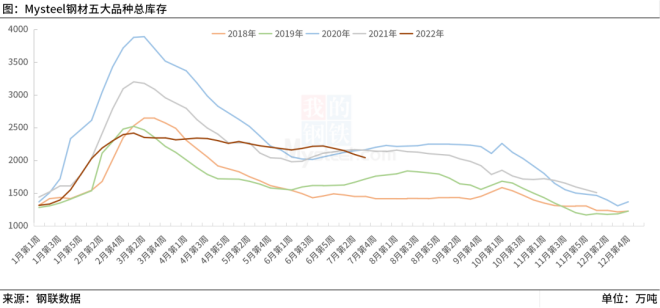

需求坍塌的同時(shí),鋼鐵產(chǎn)量卻未及時(shí)響應(yīng)變化。一季度冬奧會(huì)召開,京津冀地區(qū)嚴(yán)格執(zhí)行限產(chǎn),全國粗鋼產(chǎn)量24338萬噸,同比降10.5%,供應(yīng)大幅下降對(duì)沖了年初需求收縮的影響,整體價(jià)格表現(xiàn)基本平穩(wěn)。但是隨著限產(chǎn)結(jié)束,鋼鐵產(chǎn)量節(jié)節(jié)攀升,二季度粗鋼產(chǎn)量回升至28350萬噸,日均產(chǎn)量較一季度大幅增長12.7%。供需嚴(yán)重失衡,庫存也出現(xiàn)反季節(jié)性變化,旺季未去庫,整體呈現(xiàn)走平態(tài)勢(shì)。最新一期Mysteel調(diào)研五大品種庫存數(shù)據(jù)2043.02萬噸,自年內(nèi)高點(diǎn)僅回落18%,較往年30%-50%的降幅明顯放緩。

第三個(gè)原因,鋼鐵產(chǎn)業(yè)鏈價(jià)格傳導(dǎo)遭遇“腸梗阻”。伴隨著需求大幅萎縮,黑色系價(jià)格全線回落,但是鋼材回落幅度顯著大于原燃料。4月至7月18日,鋼材綜合價(jià)格指數(shù)累計(jì)下跌22%,焦炭綜合價(jià)格指數(shù)累計(jì)下跌21%,焦煤綜合價(jià)格指數(shù)累計(jì)下跌14%,廢鋼價(jià)格指數(shù)累計(jì)下跌29%。相比去年,鋼材綜合價(jià)格指數(shù)同比降28%,62%鐵礦石價(jià)格同比降54%,焦煤、焦炭價(jià)格指數(shù)同比漲30%和5%。焦煤、焦炭價(jià)格堅(jiān)挺,導(dǎo)致鋼材成本僅僅下降約20%,遠(yuǎn)小于鋼材跌幅,鋼材由盈轉(zhuǎn)虧。

總體來看,供需矛盾加劇,原燃料價(jià)格堅(jiān)挺,外部美聯(lián)儲(chǔ)超預(yù)期加息等多重因素疊加下,7月鋼材價(jià)格持續(xù)大幅下行,創(chuàng)下年內(nèi)新低,鋼企也同步進(jìn)入全面虧損,鋼鐵行業(yè)正在經(jīng)歷供給側(cè)結(jié)構(gòu)性改革以來最困難的時(shí)期。

Q2:近期不少鋼鐵企業(yè)對(duì)目前的狀況提出了應(yīng)對(duì)策略,主要集中在降本增效的措施上,您認(rèn)為是否能有效解決困難?

徐向春:對(duì)個(gè)體企業(yè)而言,降本增效、壓縮庫存是重要的生存之道。但是在供應(yīng)嚴(yán)重過剩的階段,這種做法治標(biāo)不治本,歷史上也有過深刻教訓(xùn)。

2013-2015年鋼鐵產(chǎn)過剩十分嚴(yán)重,大家都把擴(kuò)大市場(chǎng)占有率放在首位,缺乏減產(chǎn)主動(dòng)性,希望通過降低成本獲得競(jìng)爭優(yōu)勢(shì)。原料成本確實(shí)一降再降,鐵礦石價(jià)格低至37美元,焦炭700多元,不可謂不低。但結(jié)果如何呢?全行業(yè)虧損,大批企業(yè)現(xiàn)金流斷裂,沒有一家企業(yè)通過降成本實(shí)現(xiàn)盈利。

因此,鋼鐵企業(yè)在努力降成本的同時(shí),更應(yīng)該從供應(yīng)端下猛藥,自覺減少供應(yīng),保持市場(chǎng)動(dòng)態(tài)平衡,才可能獲得合理利潤。以各種“充足的理由”諸如“單位固定成本太高、工人工資下降、保住當(dāng)?shù)亟?jīng)濟(jì)規(guī)模及稅收收入”等等猶豫觀望,希望別人減產(chǎn)自己受益,企圖只靠著壓低成本改善企業(yè)盈利狀況、“卷”贏同行,歷史證明這種“各掃自家門前雪,哪管他人瓦上霜”的應(yīng)對(duì)措施只會(huì)陷入越降越虧的囚徒困境。

那么限產(chǎn)果真是靈丹妙藥?我們用事實(shí)說話,水泥行業(yè)也存在嚴(yán)重產(chǎn)能過剩,屢屢打價(jià)格戰(zhàn),行業(yè)苦不堪言。最后達(dá)成共識(shí),于2014年主動(dòng)推行冬季、夏季錯(cuò)峰生產(chǎn),有效化解了供應(yīng)過剩難題,穩(wěn)定了價(jià)格改善了效益。近幾年,水泥行業(yè)銷售利潤率達(dá)18%,盈利水平遠(yuǎn)遠(yuǎn)高于鋼鐵行業(yè)。鋼鐵行業(yè)也有成功例子。去年四季度鋼材需求急劇萎縮,但是由于下半年產(chǎn)量同比大降15%,有效對(duì)沖了需求負(fù)面沖擊,在鋼材價(jià)格一個(gè)多月跌超1000元的情況下,鋼鐵企業(yè)盈利面仍然保持在70%以上,僅僅下降了10個(gè)百分點(diǎn),沒有傷筋動(dòng)骨。今年一季度,京津冀地區(qū)錯(cuò)峰生產(chǎn),產(chǎn)量同比減少30%,也使得全國產(chǎn)量下降10%,盡管一季度需求低迷,但是5月份之前市場(chǎng)供求關(guān)系沒有惡化,保持了價(jià)格總體平穩(wěn)運(yùn)行。

在實(shí)際限產(chǎn)實(shí)踐中,中小企業(yè)尤其短流程企業(yè)做的比較好。以5月份為例,截至5月底Mysteel調(diào)研85家獨(dú)立電弧爐鋼廠平均產(chǎn)能利用率為55.87%,同比下降27.96%。但是長流程鋼廠產(chǎn)量不降反升,5月底247家鋼廠高爐煉鐵產(chǎn)能利用率89.26%,同比僅下降2.19%,5月全國生鐵產(chǎn)量8049.0萬噸,環(huán)比增4.8%,同比增2.0%,創(chuàng)出歷史新高,這表明長流程鋼廠并沒有進(jìn)行適度減產(chǎn)。

近期已有近20家上市鋼企發(fā)布業(yè)績中報(bào),其中超八成凈利潤下降,部分鋼企預(yù)計(jì)虧損同比甚至達(dá)到了80%-90%。不少鋼企意識(shí)到危機(jī)已近在眼前,改革來之不易的成果可能再次付諸流水,唯有順應(yīng)供需變化,主動(dòng)控制產(chǎn)量,建立行業(yè)自律,維護(hù)市場(chǎng)秩序才能重回高質(zhì)量發(fā)展之路。

因此,呼吁大鋼廠尤其頭部鋼廠應(yīng)當(dāng)在行業(yè)自律方面做表率作用。在行業(yè)困難時(shí)期不僅僅是開會(huì)喊口號(hào),而是帶頭適度減產(chǎn),這樣既能起到榜樣作用,又能在提升市場(chǎng)信心方面起到積極作用。

Q3:除推進(jìn)行業(yè)自律機(jī)制之外,您認(rèn)為當(dāng)前階段行業(yè)應(yīng)獲得怎樣的支持?

徐向春:與過去鐵礦石價(jià)格上漲過快蠶食噸鋼利潤不同,本輪“雙焦”價(jià)格,主要是焦煤價(jià)格同比大漲加重了鋼鐵行業(yè)的成本負(fù)擔(dān)。從煤炭企業(yè)公布的年中報(bào)告中可以看到,部分煤企凈利潤最高增長近6倍,這與鋼企業(yè)績中報(bào)表現(xiàn)可謂是“冰火兩重天”,產(chǎn)業(yè)鏈利潤向上游明顯傾斜。

其主要原因與國際局勢(shì)動(dòng)蕩造成能源價(jià)格大漲有關(guān),澳煤進(jìn)口繼續(xù)受限,蒙煤進(jìn)口增量也難及預(yù)期。另外,因各地嚴(yán)防拉閘限電、保障電力供應(yīng)等原因,動(dòng)力煤成為了保價(jià)穩(wěn)供政策的主要著力點(diǎn),但也進(jìn)一步加劇了焦煤供應(yīng)的緊張程度,致其價(jià)格逐步偏離合理區(qū)間。

我們?cè)倏匆唤M數(shù)據(jù),從需求看,上半年生鐵產(chǎn)量同比下降4.7%,表明焦煤、焦炭需求也是下降的。從產(chǎn)業(yè)鏈價(jià)格看,鋼材綜合價(jià)格指數(shù)同比降28%,62%鐵礦石價(jià)格同比降54%,焦煤、焦炭價(jià)格指數(shù)同比漲30%和5%。當(dāng)需求下降,并且產(chǎn)業(yè)鏈條其他價(jià)格都在大降的同時(shí),焦煤價(jià)格卻逆勢(shì)大漲30%,這一反?,F(xiàn)象很難用供求關(guān)系來解釋,而是市場(chǎng)失靈的表現(xiàn),建議對(duì)此應(yīng)當(dāng)進(jìn)行適當(dāng)干預(yù)。

對(duì)過高價(jià)格進(jìn)行干預(yù)有例可循。最近一年來,為做好煤炭保供穩(wěn)價(jià)工作,國家發(fā)改委出臺(tái)進(jìn)一步完善煤炭市場(chǎng)價(jià)格形成機(jī)制相關(guān)文件,引導(dǎo)動(dòng)力煤價(jià)格在合理區(qū)間運(yùn)行,將長協(xié)價(jià)格限定在570-770元/噸的區(qū)間,加強(qiáng)日常價(jià)格波動(dòng)監(jiān)測(cè),對(duì)囤貨居奇、哄抬價(jià)格等行為重拳出擊,獲得了良好的效果,也獲得了寶貴的經(jīng)驗(yàn)。因此,對(duì)過高的焦煤價(jià)格,呼吁相關(guān)部門研究出臺(tái)政策,促使利潤分配重回正軌以維護(hù)行業(yè)健康發(fā)展。

Q4:近期價(jià)格大幅下跌,市場(chǎng)心態(tài)極度悲觀,下半年市場(chǎng)是否有所改觀?

徐向春:隨著疫情得到緩解,經(jīng)濟(jì)開始走出低谷,剛剛公布的上半年數(shù)據(jù)表明經(jīng)濟(jì)已經(jīng)探底回升,下半年有望繼續(xù)復(fù)蘇。穩(wěn)增長政策落地見效、經(jīng)濟(jì)基本面的改善將支持下半年鋼材需求好于上半年。

從供應(yīng)來講,壓減鋼鐵產(chǎn)量政策將繼續(xù)執(zhí)行,這意味著即使產(chǎn)量與去年持平,下半年日均粗鋼產(chǎn)量也將比上半年下降16萬噸,如果壓減力度加大,產(chǎn)量將進(jìn)一步下降。

需求上升、供應(yīng)下降,使得下半年供求關(guān)系將明顯好于上半年,這不僅為市場(chǎng)反彈創(chuàng)造了條件,也將使鋼鐵企業(yè)經(jīng)營情況得到改善。

Q5:市場(chǎng)有擔(dān)憂認(rèn)為,鋼鐵行業(yè)將進(jìn)入長期虧損,接下來會(huì)面臨“拼刺刀的白刃戰(zhàn)、至少持續(xù)五年左右”,那您認(rèn)為這是階段性的回落還是長期困難的序幕?

徐向春:目前鋼鐵行業(yè)面臨形勢(shì)的確非常嚴(yán)峻。這一現(xiàn)象究竟是階段性的還是長期趨勢(shì)性的開始,需要從多方面進(jìn)行分析。

首先從需求看,今年需求超預(yù)期下降,是諸多因素疊加所造成的沖擊,并非常態(tài)化現(xiàn)象。

中國鋼鐵已經(jīng)需求見頂,預(yù)計(jì)未來十年左右,需求將呈現(xiàn)平臺(tái)波動(dòng)。這里不展開講述了,僅以房地產(chǎn)為例,因房地產(chǎn)是最大的用鋼行業(yè),把握了房地產(chǎn)趨勢(shì),對(duì)鋼材需求變化趨勢(shì)的判斷也就八九不離十。2021年商品房銷售面積為17.94億平方米,已經(jīng)進(jìn)入見頂區(qū)間內(nèi),因人口規(guī)模下降、老齡化加劇,后續(xù)難有繼續(xù)大幅增量的空間。見頂之后趨勢(shì)如何?據(jù)多家機(jī)構(gòu)預(yù)測(cè),中國城鎮(zhèn)化65%,這與發(fā)達(dá)國家水平存在一定差距,城市化繼續(xù)推進(jìn)將為住房需求提供了基本支撐,加上改善及拆遷等因素,未來相當(dāng)時(shí)期內(nèi)商品房銷售規(guī)?;蚓S持在14-15億平方米。

短期來看,前期政策調(diào)整、預(yù)期轉(zhuǎn)弱以及居民資產(chǎn)負(fù)債表調(diào)整等因素,房地產(chǎn)行業(yè)風(fēng)險(xiǎn)快速上升,短期“陣痛”不可避免,待出清高杠桿、高負(fù)債風(fēng)險(xiǎn)之后,房地產(chǎn)有望步入新的平衡期。今年上半年商品房銷售面積同比下降22.2%,全年假設(shè)下降15%,那么今年銷售面積約15.2億平米。以目前的降幅來看或會(huì)出現(xiàn)一步到位的可能,進(jìn)一步持續(xù)下降的可能性較小。一旦房地產(chǎn)調(diào)整基本到位,這對(duì)鋼鐵行業(yè)需求形成有力支撐。因此,目前不能把今年鋼材需求非常態(tài)的大幅下降簡單推演成螺旋式下降狀態(tài)。

供應(yīng)方面,經(jīng)過一輪供給側(cè)結(jié)構(gòu)性改革之后,鋼鐵產(chǎn)能嚴(yán)重過剩的大包袱基本得以卸下,尤其是清除了1.4億噸的地條鋼產(chǎn)能,極大地凈化了市場(chǎng)環(huán)境。這一點(diǎn)是與2013-2015年產(chǎn)業(yè)基本面重大的區(qū)別之一。另一方面,行業(yè)對(duì)當(dāng)年惡劣市場(chǎng)的環(huán)境仍心有余悸,慘烈的價(jià)格戰(zhàn)非但未達(dá)到出清目的,還將全行業(yè)拖入全面虧損泥沼,之后通過2016-2019年供給側(cè)改革、強(qiáng)制停限產(chǎn)等手段壓低了原料價(jià)格、抬高鋼材價(jià)格,行業(yè)利潤才得到改善。幾年來產(chǎn)業(yè)的大起大落,使得行業(yè)自律限產(chǎn)的輿論氛圍和共識(shí)正在逐步建立,打價(jià)格戰(zhàn)的空間將越來越小。

另外,特別需要指出的是,從政策邏輯來講,為了實(shí)現(xiàn)高質(zhì)量發(fā)展,不會(huì)坐視鋼鐵行業(yè)惡性競(jìng)爭、長期虧損現(xiàn)象的發(fā)生。

“十三五”時(shí)期,我國鋼鐵工業(yè)深入推進(jìn)供給側(cè)結(jié)構(gòu)性改革,化解過剩產(chǎn)能取得顯著成效。在十四五時(shí)期,國家主管部門提出繼續(xù)嚴(yán)禁新增鋼鐵產(chǎn)能,并研究落實(shí)以碳排放、污染物排放、能耗總量、產(chǎn)能利用率等為依據(jù)的差別化調(diào)控政策,健全防范產(chǎn)能過剩長效機(jī)制,加大違法違規(guī)行為查處力度。在嚴(yán)控產(chǎn)能的同時(shí),適時(shí)對(duì)產(chǎn)量進(jìn)行調(diào)節(jié)。尤其在去年,當(dāng)提出粗鋼產(chǎn)量壓減時(shí)行業(yè)內(nèi)外認(rèn)為是幾乎不可能的任務(wù),至年底也是順利完成了,今年繼續(xù)提出了壓減粗鋼產(chǎn)量。這些政策的嚴(yán)格執(zhí)行落地,將杜絕行業(yè)再次進(jìn)入盲目無序擴(kuò)張的可能性。

綜合以上諸點(diǎn),盡管目前鋼鐵行業(yè)受到周期及突發(fā)性因素影響,利潤進(jìn)入階段性下降,全面虧損是暫時(shí)性的,隨著自律性限產(chǎn)以及壓減產(chǎn)量政策落地,行業(yè)盈利情況將有所改善。至于再次惡性價(jià)格競(jìng)爭、全行業(yè)長期虧損的情況,這種可能性是比較小的。在新的發(fā)展階段,我對(duì)鋼鐵行業(yè)實(shí)現(xiàn)高質(zhì)量發(fā)展持有良好預(yù)期。